Com a queda dos juros, saiba o que fazer

Publicado em 04/11/2019 , por Michael Viriato

Após três anos, desde o ponto máximo de 14,25% ao ano e dezesseis reduções, o Comitê de Política Monetária (COPOM) derrubou esta semana a taxa básica de juros Selic para seu mínimo histórico de 5% ao ano. Entretanto, pela expectativa do mercado ainda não será o último movimento. Em dezembro, esta taxa deve atingir 4,5% ao ano. Isso equivale a um juros de 0,37% ao mês. Este ambiente nunca foi experimentado pelos brasileiros e quase todos ficaram mal acostumados com décadas de juros elevados. Nesse sentido, descrevo abaixo algumas dicas sobre o que fazer com seus investimentos.

Há exatamente um ano atrás, essa queda de juros não era esperada pela maioria dos economistas do mercado. O relatório Focus do Banco Central, que faz uma pesquisa com os principais economistas do mercado, mostrava em novembro de 2018 que a taxa Selic deveria encerrar o ano de 2019 em 6,5% ao ano. Neste mesmo relatório, a inflação medida pelo IPCA para 2019 era de 4,40% ao ano. A inflação acumulada nos últimos 12 meses surpreendeu caindo para menos de 3% ao ano e as taxas de juros no mercado internacional também caíram. Assim houve oportunidade para o comitê reduzir os juros mais que o esperado.

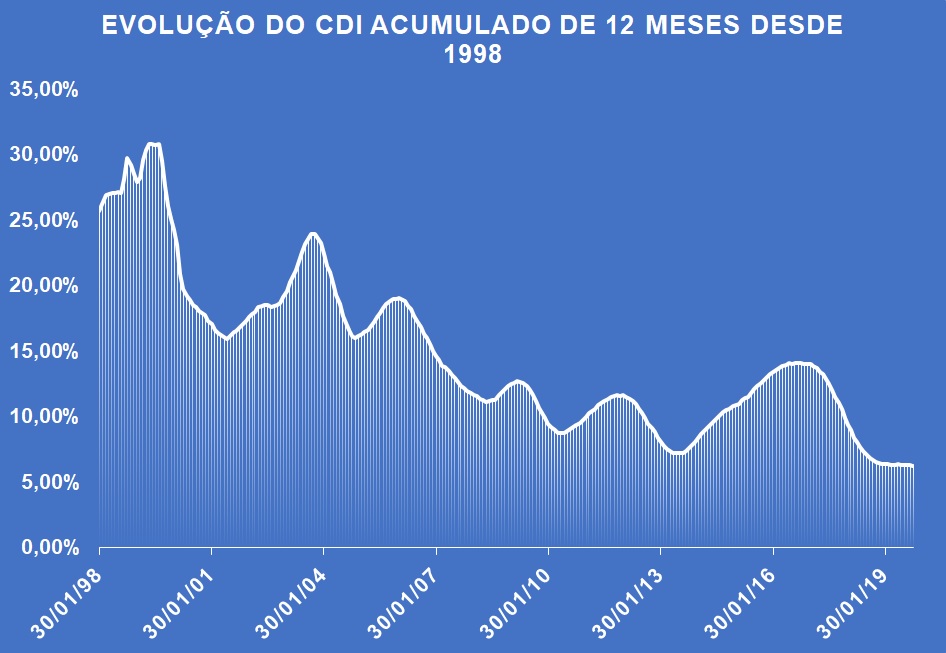

Como a taxa do CDI é similar à taxa Selic, ela deve terminar o ano em 4,4% ao ano. No gráfico abaixo, apresento a evolução do CDI acumulado de doze meses desde janeiro de 1998. Interessante notar que, como muitos só acompanham a rentabilidade passada e os juros caíram muito rápido, vários investidores ainda vão se assustar com a rentabilidade futura. Isso ocorre porque o retorno do CDI acumulado de um ano ainda está em 6,20% a.a..

Evolução do CDI acumulado de doze meses desde 1998. Fonte: ComDinheiro.

Evolução do CDI acumulado de doze meses desde 1998. Fonte: ComDinheiro.

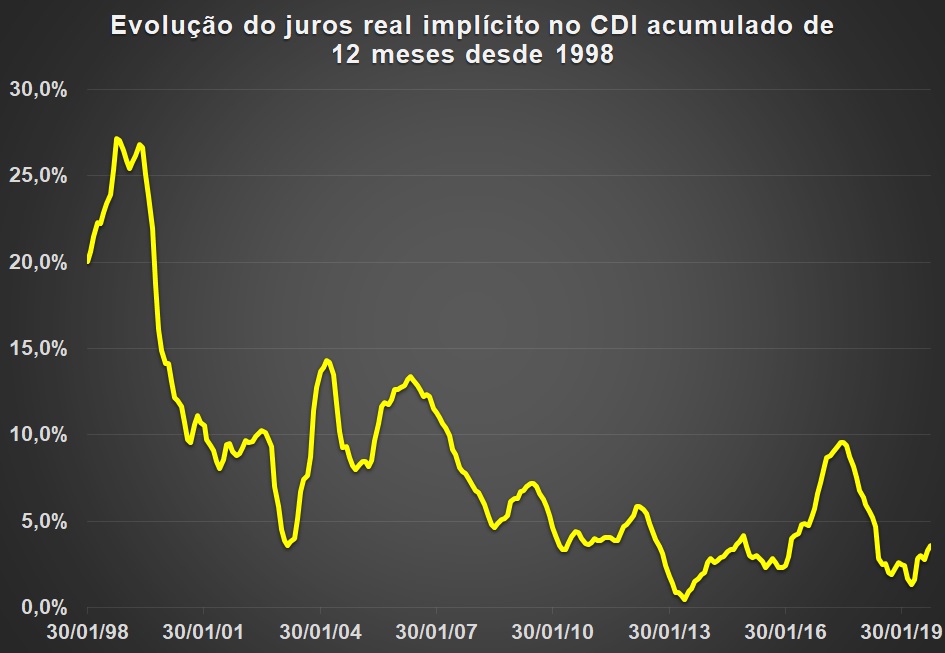

Como a inflação acumulada também caiu é importante analisar o que ocorreu com o juros real implícito no CDI.

Perceba pelo gráfico abaixo que, apesar de vivenciarmos o menor juros nominal histórico, não estamos na mínima de juros real. Em junho de 2013 a inflação medida pelo IPCA acumulada em 12 meses foi de 6,7% enquanto o CDI era de 7,2%. Portanto, o juro real foi de apenas 0,5% ao ano.

Atualmente, essa mesma inflação é de 2,5% ao ano. Logo, a taxa real de juro, implícita no CDI acumulado no último um ano, está em 3,6% ao ano.

Evolução do juro real implícito no CDI (CDI-IPCA) acumulado de 12 meses, desde 1998. Fonte: ComDinheiro.

Evolução do juro real implícito no CDI (CDI-IPCA) acumulado de 12 meses, desde 1998. Fonte: ComDinheiro.

No entanto, olhando para frente, com o CDI no próximo mês a 4,5% a.a. e um IPCA de 3,5% a.a., o investidor que mantém dinheiro em aplicações que remuneram apenas o CDI, deve ganhar apenas 1% acima da inflação.

Nos últimos vinte anos, este juro real médio foi de 6,6% ao ano. Isto significa que para dobrar o patrimônio real (acima da inflação) demorava cerca de onze anos. Este prazo pode ser encontrado usando uma regra simples. Para saber em quanto tempo um montante dobra, se aplicado a um determinado juro, basta dividir 72 por este juro. Assim, 72 / 6,6 = 11 anos.

Para aqueles que não quiserem correr risco, vão ter que necessariamente trabalhar mais, pois o patrimônio real só dobrará em 72 anos se aplicado no juro real esperado de 1% ao ano em aplicações que remuneram apenas o CDI atual.

Portanto, para ter o mesmo ganho real dos anos passados, o investidor precisa investir em aplicações de maior risco e ter um horizonte de mais longo prazo.

Estamos convergindo para taxas de juros mais próximas de patamares internacionais. Portanto, gradativamente você deve aproximar sua carteira para a forma de atuação desses investidores internacionais. Verifique o risco de seus investimentos, reavalie seu perfil de investidor e sua habilidade de correr risco.

Você vai precisar mudar a forma como avalia os rendimentos

Mesmo com perfil conservador é possível ter ativos de maior risco se o percentual alocado for pequeno. Entretanto, para que isso seja adequado, você vai ter que alterar a forma como acompanha os resultados do seu investimento.

A maior parte dos investidores acompanha os rendimentos diariamente e esperam que sua carteira apresente resultado positivo todos os meses.

Isso não é razoável, mesmo que tenha apenas uma pequena parcela de risco. Se quer obter uma rentabilidade maior que o CDI, essa prática precisa mudar. A análise precisa mudar para uma janela de observação maior. Passe a seguir e avaliar o resultado acumulado nos últimos 12 meses para os produtos.

É importante entender o que significa diversificação. Se tem uma carteira ativos que sobem juntos e caem juntos, você não está bem diversificado. Em uma diversificação boa sempre vai ter algum produto que não está bem quando os outros desempenham positivamente. Entretanto, atente para que este ativo não vá mal em todos os cenários, pois do contrário, ele deve ser revisto.

Fundos de ações e de Investimento Imobiliário

Com uma maior periodicidade de acompanhamento dos retornos, mesmo investidores conservadores podem ter uma pequena alocação em fundos de ações pagadoras de dividendos (FIAs) e em Fundos de Investimento Imobiliários (FIIs). Há FIAs e FIIs pagando taxas de dividendos superiores ao CDI.

Evite investir em ações diretamente se não tem conhecimento ou não se dedica a estudar o mercado e acompanhar os resultados das empresas em pelo menos três horas por dia. Existem grandes vantagens de se investir em ações por meio de fundos que mais do que compensam a taxa de administração cobrada. Veja estes motivos para se investir em ações por meio de fundos.

Os FIIs se mostram como uma boa alternativa de diversificação. Entretanto, lembre que eles são um produto de renda variável e podem apresentar forte volatilidade. Para os iniciantes, opte pelos fundos de FIIs. Com estes, pode ter um portfólio diversificado de forma mais simples e ainda conta com um gestor para fazer a seleção dos melhores produtos para você.

Renda fixa

Para elevar o ganho obtido na parcela de renda fixa, será necessário realizar duas estratégias: maior vencimento e títulos privados. Também será importante ter indexadores diferentes do CDI, dividindo em títulos prefixados e referenciados ao IPCA.

Diversifique uma parte dos títulos que possui na plataforma do Tesouro Direto para CDBs, CRIs, CRAs e debêntures incentivadas. Evite ter mais de 3% de seu patrimônio por emissor para os títulos privados que não contam com garantia do FGC. Uma forma de ter essa diversificação é investir por meio de fundos de crédito privado. Novamente, existe uma grande vantagem em investir em renda fixa por meio de fundos, pois títulos privados podem gerar perdas.

Com o alongamento dos títulos de sua carteira e a diversificação em indexadores diferentes do CDI poderá ter retornos superiores ao CDI. Mas, entenda que títulos com vencimento longo podem ter risco tão elevados quanto fundos de ações pagadoras de dividendos.

Você deve avaliar a diminuição de sua parcela de renda fixa, mas não sua eliminação. Ela é sua proteção para os momentos de queda do mercado, que são mais frequentes que se imagina. Adicionalmente. ela também é a fonte de recursos para aproveitar os preços mais baixos que ocorrem nesses momentos.

Investimento internacional

No atual patamar de taxa de juros, fica mais justificável a diversificação internacional. Atualmente, está mais fácil realizar essa diversificação sem precisar mandar dinheiro para o exterior e sem correr o risco cambial. Existe uma boa oferta de fundos internacionais, COEs e fundos multimercados que investem no exterior.

Embora os fundos internacionais sejam exclusivos para investidores qualificados (com mais de R$1 milhão em aplicações financeiras), há uma disponibilidade crescente de COEs que simplesmente replicam a aplicação em fundos de investimento internacional. Essa é uma nova modalidade que tem atraído grande interesse aqui e no exterior. Nela é possível ter a rentabilidade dos produtos internacionais multiplicadas por até cinco vezes e com proteção de principal.

Poupança

A taxa do CDI de 0,37% ao mês é menor que o ganho mensal obtido com a poupança no passado. No entanto, isso não significa que a poupança esteja melhor.

A popular caderneta de poupança não está mais atrativa com a queda da taxa de juros. Ao mês, a poupança deve render a partir de dezembro apenas 0,26%. Aplicações que rendem mais de 90% do CDI mesmo quando tributadas na alíquota máxima de 22,5% continuam melhores que a poupança.

Portanto, fuja da caderneta de poupança, pois a maior probabilidade é que ela vai render abaixo da inflação medida pelo IPCA.

A diversificação de sua carteira devem fazer com que seus investimentos rendam mais, podendo cobrir parte da queda dos juros.

Fonte: Folha Online - 03/11/2019

Notícias

- 19/01/2026 Planilhas e apps gratuitos para controlar os gastos mensais

- Preço do etanol sobe em 19 estados, aponta ANP

- Caixa começa a pagar Bolsa Família de janeiro nesta segunda-feira

- Defasagem da tabela do Imposto de Renda chega a 157% em 2025, calcula Sindifisco

- Nova regra da CNH derruba preços e faz autoescolas venderem pacotes por cerca de R$ 300

- Agência de turismo não poderá reter taxa de serviço após cancelamento de viagem

- FGC: dos 800 mil credores do Master, 569 mil pedidos de ressarcimento já foram registrados

- Focus: projeção de inflação para 2026 recua a 4,02%; PIB e dólar mantêm estabilidade

- Cuidado com golpes em falsos leilões, telefonemas, mensagens e sites

- O que vale mais a pena: comprar imóvel ou alugar e investir?

- Haddad defende que BC fiscalize fundos em vez da CVM em meio ao caso Master

Perguntas e Respostas

- Quanto tempo o nome fica cadastrado no SPC, SERASA e SCPC?

- A consulta ao SPC, SERASA ou SCPC é gratuita?

- Saiba quais os bens não podem ser penhorados para pagar dívidas

- Após quantos dias de atraso o credor pode inserir o nome do consumidor no SPC ou SERASA?

- Protesto de dívida prescrita é ilegal e dá direito a indenização por danos morais

- Como consultar SPC, SERASA ou SCPC?

- ACORDO - Em caso de acordo, após o pagamento da primeira parcela o credor é obrigado a tirar o nome do devedor dos cadastros de SPC e SERASA ou pode mantê-lo cadastrado até o pagamento da última parcela?

- CHEQUE – Não encontro à pessoa para qual passei um cheque que voltou por falta de fundos. O que posso fazer para pagar este cheque e regularizar minha situação?

- Problemas com dívidas? Dicas para você não entrar em desespero

- PROTESTO - Qual o prazo para o protesto de um cheque, nota promissória ou duplicata? O protesto renova o prazo de prescrição ou de inscrição no SPC e SERASA?

- Cartão de Crédito: Procedimentos em caso de perda, roubo ou clonagem

- O que o consumidor pode fazer quando seu nome continua incluído na SERASA ou no SPC após o pagamento de uma dívida ou depois de 5 anos?

- Posso ser preso por dívidas ?

- SPC e SERASA, como saber se seu nome está inscrito?

- Acordo – Paga a primeira parcela nome deve ser excluído dos cadastros negativos (SPC, SERASA, etc)